日銀は2024年7月31日の金融政策決定会合で、ついに利上げを決定しました。政策金利は、これまでの0~0.1%から0.25%に引き上げられ、変動金利の住宅ローンにも影響が出てきそうです。今回は、利上げにともなう変動金利の危険性(リスク)を検証してみました。

目次

1. 約8割が利用する変動金利の住宅ローンにも上昇圧力

今回、日銀が政策金利の引き上げを決定したことで、住宅購入者の約8割が利用する変動型の住宅ローン金利にも上昇圧力がかかりそうです。

1-1. 一部の金融機関で8月から変動金利を引き上げ

今回、日銀は約0.15%の引き上げを決定しましたが、これを先取りする形で、一部の銀行では8月の住宅ローン金利の引き上げを発表しています。そうした意味で、今回の利上げは、ある程度市場に織り込まれていたものの、発表後、為替は一時141円台まで円高が進み、株価も大きく変動しました。

わずか0.15%の利上げでしたが、ゼロ金利に慣れきった日本にとっては、金融政策の大きな転換であり、相応のインパクトはあったようです。

これに伴い、これまで0.3~0.5%という“超”低金利だった変動型住宅ローンも、いよいよ上昇に向かうことになります。

1-2. 住宅購入者の約8割が利用する「変動金利」

一方、住宅金融支援機構の2024年4月調査によると、住宅ローン利用者の中で、変動金利を利用した人の割合は76.9%。前回調査(2023/10)の74.5%から2.4ポイント増え、およそ8割に達しています。

| <利用した住宅ローンの金利タイプ> 「変動型」:76.9%(2023年10月調査 74.5%) 「固定期間選択型」:15.1%(同 18.3%) 「全期間固定型」:8.0%(同 7.2%) |

出典:2024年4月 住宅ローン利用者の実態調査(住宅金融支援機構)

1-3. 巷にあふれる「変動金利は危険」説。その根拠とは?

このように、利上げが目前に迫っていたにもかかわらず、住宅購入者の大多数は変動金利を選択しています。こうした状況の中、各種メディアには「変動金利は危険」、「金利上昇で住宅ローン破綻」、「住宅ローンは固定にするべき」など、センセーショナルな見出しの記事が踊っています。

これらの記事で、変動金利が危険とされる根拠は大きく以下の3つです。

| ①金利が上昇すると、返済額が増え返済できなくなる ②金利が上昇すると、利息の支払いが増え、元金の返済が進まなくなる ③金利が上昇してから固定金利に借り換えるのは難しい |

このような記事を読むと、「変動金利はやめたほうがいいのか?」、「いっそ購入をやめたほうがいいのか?」など、様々な不安が生じてくると思います。

そこで今回は、シミュレーションをもとに、こうした「変動金利は危険」説は本当なのかを検証してみたいと思います。

2. 住宅ローンの金利タイプ「変動金利」と「固定金利」の基本をおさらい

まず、変動金利と固定金利の基本、仕組みの違いなどについておさらいしておきましょう。

2-1. 変動金利と固定金利の違い

多くの方が理解されていると思いますが、変動金利と固定金利の違いは、返済期間中に金利が変動するかどうかです。

もう少し詳しく申し上げると、変動金利は半年に1回、金利の見直しがおこなわれます。しかし、変動金利には「5年ルール」があり、金利が変動しても毎月の返済額は5年間変わらない仕組みとなっています。また、毎月の返済額が増額される場合でも、増額後の返済額を前回返済額の125%以内とする「125%ルール」もあります。したがって、毎月の返済額が急激に増えることはないのですが、金利が上昇すると返済額に占める利息の割合が増え、元金の割合が減ります。

一方、固定金利は返済期間中に金利が変動しないので、返済額が変わることはありません。

2-2. 金利の差はリスクの差

一般的に、固定金利は変動金利よりも金利が高くなります。2024年7月現在、変動金利は0.3~0.5%前後、固定金利は1.8~2.0%前後と大きな差があります。

この金利の差は、将来の金利変動リスクを「貸し手」と「借り手」のどちらが負担するかの違いから生まれています。つまり、固定金利はリスクを貸し手(金融機関)が負担しているため、その分金利が高く、変動金利は借り手(ローン利用者)が負担しているため、金利が低く抑えられているのです。

2-3. ローンの金利が決まる仕組み

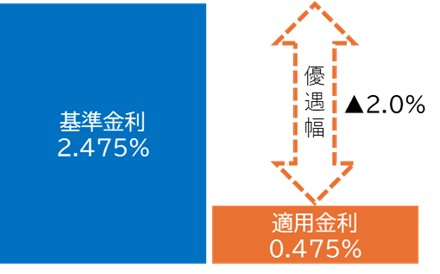

次に、住宅ローンの金利が決まる仕組みを解説します。まず、住宅ローンの金利には「基準金利」と「適用金利」の2つがあります。基準金利は金融機関ごとに決める、言わば「定価」のようなもの。一方適用金利は、基準金利から一定の優遇を差し引いた後の、言わば値引き後の金利です。現在は多くの銀行で基準金利が2.475%、適用金利が0.3~0.5%前後ですから、2%近い優遇(値引き)がおこなわれていることになります。

※適用金利は審査によって決まりますので借り手ごとに変わります

また、変動金利は日銀が決める政策金利(短期金利)に影響を受け、固定金利は、市場における10年国債の利回り(長期金利)に影響を受けます。ここでは簡単に、短期金利が上がれば変動金利が上がり、長期金利が上がれば固定金利が上がると覚えておけばよいでしょう。

2-4. 金利による返済額の違い

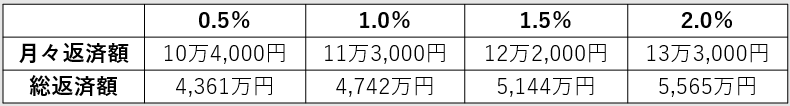

住宅ローンの基本が分かったところで、具体的に金利と返済額の関係を見ておきましょう。

借入額4,000万円、返済期間35年とした場合の金利と返済額の関係は以下の通りです。

※元利均等35年返済(ボーナス返済なし)の場合

月々の返済額では、変動金利水準の0.5%で10万4,000円、固定金利水準の2.0%で13万3,000円と月々約3万円の差、総返済額では約1,200万円の差となります。

言ってみれば、この金額が「金利変動リスク」の対価です。固定金利の利用者は「将来、金利が変動するリスク」を避けるために、月々3万円、トータル1,200万円を支払っていることになるわけです。

3. 「変動金利は危険」説は本当か?シミュレーションで検証してみよう

それではいよいよ「変動金利は危険」説が本当なのかを検証してみましょう。

3-1. 金利上昇で返済額は増えるが、金利は上がり続けるわけではない

まず、変動金利が危険とされる根拠の1つ目「返済額の増加」です。上表の通り、金利が上がれば返済額が増えるのは間違いありません。しかし、金利は永遠に上昇し続けるわけではなく、上がった金利はいつか下がります。

では何%まで上がるのか?それを正確に予測することはできませんが、ひとつの目安は物価・賃金の上昇率です。日銀はかねてから物価上昇率の目標を2%とし、それにともなう賃金の上昇を利上げの前提としてきました。足元では、インフレと円安により2%を上回る物価上昇が続き、賃金も大きく上昇していることから、今回0.25%への利上げを決定しましたが、海外ではすでにインフレの沈静化と利下げの動きが始まっています。

また、前回の記事でもお伝えした通り、日銀はこれまで利上げに対してかなり慎重に判断してきましたので、物価上昇率が2%前後まで下がってくれば、それ以上の利上げはおこなわれないでしょう。したがって、政策金利が上がったとしても、0.5~0.75%程度が当面の天井ではないかと予想されます。

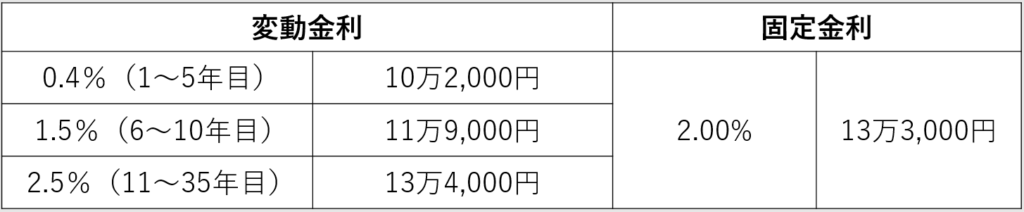

ここでは仮に、今後段階的に金利が引き上げられると想定し、借入時の金利を0.4%、6年目から1.5%に、11年目から2.5%にそれぞれ上昇した場合のシミュレーションをしてみます。なお固定金利は2.0%で変動しないものとします。

まず月々の返済額から見てみましょう。

※借入金額4,000万円、元利均等35年返済(ボーナス返済なし)の場合

このように、変動金利では当初10.2万円だった返済額が、金利が2.5%になると13.4万円まで上昇し固定金利の返済額を超えてきます。

次に当初10年間の総返済額と支払い利息を見てみましょう。

このように、当初10年間の総返済額は、金利が0.4%から1.5%へと上昇したにもかかわらず、固定金利の方が261万円多くなります。また当初10年間で、固定金利は変動金利の2倍以上の利息を支払うことになり、その差は約400万円にものぼります。

なお、35年間の総返済額で見ても、変動が5,350万円、固定が5,565万円と、変動の方が200万円以上安くなります。

3-2. 金利上昇を考慮しても、元金の返済が進まなくなることはない

次に元金の返済についてみてみましょう。上記と同じ条件で、10年経過時と20年経過時の総返済額とローンの残債額を比較してみましょう。

このように、10年経過時では、固定は変動よりも約261万円も多く返済しているのに、ローン残債は138万円多く残っており、変動金利の方が少ない返済額で元金返済が早く進んでいることがわかります。つまりローン残高の多い1~10年目までの金利が低い方が、元金の返済は早く進むのです。

また、変動金利が2.5%のまま20年経過した時点では、変動と固定の差が縮まり、総返済額と残債額の差が、それぞれ242万円、49万円となりますが、変動金利が有利なことに変わりありません。

ちなみに、この変動と固定の残債額が逆転するのは31年5ヶ月目です。つまり、元金の返済が進まなくなるどころか、変動の方が返済スピードは早く、完済直前の31年目になって、ようやく固定と逆転することになります。

3-3. 変動金利から固定金利への借り換えは難しい

次に変動金利から固定金利への変更についてです。結論から申し上げれば、これは各種メディアの記事にある通り、かなり難しいと言えます。一般的に、金利は長期金利が先に上昇し、短期金利が後から上昇します。したがって、変動金利が上昇するタイミングでは、すでに固定金利が上昇していることがほとんどで、借り換えにともなう諸費用もかかりますので、タイミングよく借り換えるのは至難の業だと言えるでしょう。

3-4. 「変動金利は危険」説はメディアが作り出したイメージか?

ここまでの要点をまとめると、今回想定した金利上昇の範囲であれば、

| ①総返済額から見れば、固定が変動より有利になることはない ②2.5%まで金利が上昇しても、元金の返済は進まなくなることはない (むしろ返済スピードは変動の方が早く、固定と変動が逆転するのは31年目) ③ただし、金利上昇時に、変動金利から固定金利に借り換えることはかなり難しい |

ということが言えます。

では、「変動金利は危険」「金利上昇でローン破綻」といった説はウソなのでしょうか?

もちろん、そうした可能性がゼロとは言えませんが、結局のところ、金利が何%まで上がるかがポイントであり、このような論調の記事では、往々にして4~5%を超える水準まで急上昇したケースを想定していることがよくあります。

果たしてそのようなことが起こるのか?現在の経済情勢などから考えれば、可能性はかなり低いと言えるのではないでしょうか。

また、シミュレーションからもわかる通り、変動金利と固定金利の優劣が逆転するまでには、時間的猶予があります。さらに「5年ルール」、「125%ルール」などを考慮すれば、金利上昇に対応する十分な時間はあるわけです。金利変動を恐れるあまり、最初から固定金利にこだわり、高い利息を支払い続けるのはあまり賢い方法とは言えないでしょう。

4. 変動金利で将来の金利上昇に備える方法とは

それでは最後に、変動金利を利用しながら、将来の金利変動リスクに備える方法を解説します。

4-1. 借りすぎない

短期間のうちに、金利が急上昇するリスクは低いとは言え、ずっと今の水準が続くわけではありません。今後、金利が上昇に向かうことはほぼ間違いありませんので、金利が上昇しても返済を続けていける範囲の借入額に抑えることが重要です。特に共働きを前提としたペアローンなどを利用する際には注意しましょう。

4-2. 固定金利の返済額との差額を貯蓄・運用する

もし、変動金利か固定金利かで迷っているのであれば、固定金利にした“つもり”で、その差額を貯蓄しておく方法もあります。先の例では、変動と固定の返済額の差は月3万円ですから、年36万円の貯蓄ができます。NISAなどで運用するのもよいでしょう。

この方法の大きなメリットは、手元にお金を残せるということです。医療費や子どもの教育費など、急にお金が必要になった時、手元にお金があることは大きな安心につながります。

関連記事:「頭金」と「運用」はどっちがトク?家を買う時の資金計画の考え方

4-3. 金利の優遇幅が大きいタイミングで借りる

前述の通り、変動金利の基準金利と適用金利には2%近い差があります。これを金利の「優遇幅」といいますが、この優遇幅はほとんどの金融機関で返済期間中変わりません。

しかし、今後短期金利が上昇するとこの優遇幅が縮小される可能性があります。

現在の優遇幅は2%前後と非常に大きくなっていますので、このタイミングを逃さないように早めに検討を進めるとよいでしょう。

4-4. 値下がりしにくい物件を買う

万一、想定外に金利が上昇し返済が困難になった場合には、残念ですが住まいを売却することもあり得ます。そこで問題となるのが、売却価格とローンの残債です。残債を上回る価格で売れれば問題ないのですが、そうでない場合には、返済のために手元からお金を持ち出さなくてはならなくなります。

つまり、金利上昇に備える上では「値下がりしにくい物件を買う」ことが非常に重要なのです。購入するエリアや立地、住宅性能や広さなど、値下がりしにくい物件にはいくつかのポイントがあります。下記の記事も参考に物件選びを進めていきましょう。

関連記事:住まいの資産価値とは?資産価値の下がりにくい家を買うためのポイント

ここまで「変動金利は本当に危険なのか?」というテーマで解説しましたがいかがでしたでしょうか。大切なことは、センセーショナルな記事に惑わされず、きちんと数字でシミュレーションしてみることです。

金利が何%まで上がったら返済が難しくなるのか、借入額はどのくらいに収めればよいのかなど、プロのアドバイスを受けながら、しっかり検討していきましょう。

.png)

.png)