近年、住宅ローンが劇的に進化しています。住宅ローンを「金利」だけで選ぶ時代は終わり、団信、夫婦型、超長期など新たな選択軸が生まれています。今回はこうした住宅ローンの新潮流について詳しく解説します。

目次

1. 住宅ローンを金利だけで決める時代は終わった?

1-1. かつての住宅ローン選びの常識

2020年ごろまで、住宅ローンは「金利の低さ」で選ぶのが一般的でした。金融緩和による低金利が長く続いたこともあり、多くの人が「変動・35年ローン」で住宅を購入していました。また購入する住まいもローンも夫の単独名義が一般的でした。

1-2. ここ数年で住宅ローンは多様化している

しかし、ここ数年で住宅ローンは多様化が進んでいます。不動産価格の高騰と金利上昇で、金融機関はこれまでの「金利引下げ」から「商品の多角化」へと舵を切っており、その中でも特に変化が大きいのが「団信」「ペアローン」「超長期ローン」です。金融機関の獲得競争が激化する中で、新たな付加価値で差別化を図っているのです。 これから住宅を購入される方は、金利だけでなくこうした新たな付加価値に目を向けながら住宅ローン選びを進める必要があるでしょう。

今回のコラムでは、団信、ペアローン、超長期ローンなど「住宅ローンの新潮流」について詳しく解説していきます。

2. 進化する団信。住宅ローン選びはもはや「保険選び」の一部に

2-1. そもそも団信とは

団体信用生命保険(団信)は、ローン契約者が死亡または高度障害になった場合に、保険金で残ったローンを完済できる仕組みです。ほとんどの住宅ローンで加入が必須となっており、残された家族はローンを返済することなくそれまでの家に住み続けることができます。

2-2. 団信の保障範囲が「死亡(高度障害)」から「病気」に拡大

団信は、もともと契約者の「死亡」と「高度障害」だけを保障するものでしたが、近年では保障範囲を病気にまで拡大した「疾病特約付団信」が主流となりつつあり、カバーできるリスクの範囲が大きく広がっています。

例えば、がんを保障する「がん保障付団信」や、がん・急性心筋梗塞・脳卒中を保障する「3大疾病保障付団信」。さらに、糖尿病・高血圧性疾患・慢性腎不全・肝疾患・慢性膵炎まで範囲を広げた「8大疾病保障付団信」などがあります。またメンタル疾患や傷害(ケガ)による就業不能保障付の団信を取り扱っている金融機関もあります。

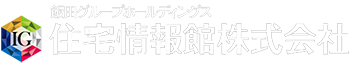

2-3. 「疾病特約付団信」の上乗せ金利とは

こうした「疾病特約付団信」に加入するには、通常の住宅ローン金利に0.1~0.3%程度の上乗せがあるのが一般的です。

例えば、40歳未満の方が4,000万円を借入して、3大疾病特約付団信に加入した場合、月々の上乗せ額は1,805円(※)。単純比較はできませんが、他の生命保険や医療保険の保険料を削減できる可能性がありますので、FPなど専門家に相談することをお勧めいたします。

このように、わずかな負担で死亡時だけでなく、がんや心筋梗塞など、長期の療養が必要になる病気でも住宅ローンの返済が免除されるのは大きな安心につながります。※変動金利0.64%、返済期間35年の場合

金利が上昇している中で、金融機関は新たな付加価値として「団信」に力を入れています。補償内容や上乗せ金利を比較しながら住宅ローン選びを進めていきましょう。

3. 夫婦の住宅ローン利用が約4割。20代では6割以上が夫婦型に

次にペアローンなど「夫婦型の住宅ローン」について見ていきましょう。

3-1. 夫婦の住宅ローンが広がる背景

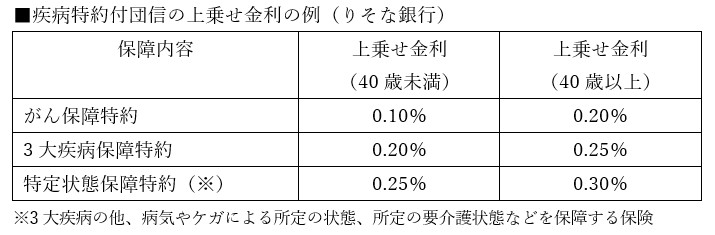

夫婦で住宅ローンを利用する方が増えている背景としては、共働き世帯の増加や不動産価格の高騰が挙げられます。

共働き世帯は、通勤の利便性を重視するため、都心に近い高価格帯の物件が選ばれる傾向があります。23区の中古マンションの平均価格が1億円を超える現在、単独ローンで購入するのは難しく、必然的に夫婦型の住宅ローンが増えるわけです。 住宅金融支援機構の調査によれば、夫婦型の住宅ローンの利用率は、ペアローンと収入合算を合わせて39.3%、約4割の方が利用しています。特に20~30代の若い世代で利用率が高く、20代では67.1%と約7割が利用しています。

3-2. 夫婦型住宅ローンのメリット・デメリット

次に夫婦型の住宅ローンのメリット・デメリットについて解説します。

夫婦型にはローンを2本に分ける「ペアローン」と、1本のローンで組む「連帯債務型」と「連帯保証人型」があります。違いが出るのが、①誰に団信がつくか、②誰が住宅ローン控除を受けられるか、③住宅ローン控除がいくらまで受けられるか、④登記費用等の諸費用です。

【メリット】

①借入可能額を増やせる

夫婦2人の収入を合算することで、借入可能額(=購入予算)が増やせるのが最大のメリットです。

②住宅ローン控除を2人分受けられる

夫婦2人が別々のローンを組む「ペアローン」と、1本のローンを夫と妻が連帯債務者として返済する「連帯債務型」の住宅ローン(主にフラット35)では、夫と妻がそれぞれの借入残高に応じて住宅ローン控除を受けることができます

【デメリット】

①ペアローンでは諸費用が2人分かかる

夫と妻が別々住宅ローン契約を結ぶペアローンでは、手数料や印紙代、登記費用等の諸費用が2人分かかります。

②共有名義の不動産は売却時には両者の同意が必要

夫婦型の住宅ローンを利用した場合、原則として購入した住まいは共有名義となります。

万一、離婚や別居などの事態が起きた場合、共有名義の不動産を売却するためには両者の同意が必要になります。

■夫婦型住宅ローンの種類と特徴

| ローンの種類 | 概要 | 住宅ローン控除 | 団信 | 諸費用 |

|---|---|---|---|---|

| ペアローン | 夫婦が別々の住宅ローンを返済 | 夫婦それぞれに適用可能 | それぞれが加入 | 2人分 |

| 連帯保証型 | 夫(妻)が主債務者、配偶者が連帯債務者となる | 夫婦それぞれに適用可能 | 主債務者のみ加入 | 1人分 |

| 連帯保証型 | 夫(妻)が債務者となり配偶者が連帯保証人となる | 債務者だけに適用可能 | 債務者のみ加入 | 1人分 |

3-3. 夫婦型ローンで借入可能額はどのくらい増やせるのか

では夫婦型のローンを利用することで借入可能額はどのくらい増やせるのでしょうか。

その目安となるのが「返済比率」です。例えば、年収1,000万円、年間返済額200万円なら返済比率は20%となり、一般的に返済比率の上限は30~35%とされています。

以下は、返済比率35%の場合の年収と借入可能額の目安を表したものです。

例えば、夫の年収が600万円の場合、妻が0万円(=単独ローン)だと借入可能額は5,284万円ですが、妻の年収を400万円合算すると、借入可能額は8,806万円まで増やすことができ、高額の物件にも手が届きやすくなります。

3-4. 夫婦型住宅ローンの新しい動き

このように夫婦型の住宅ローン利用者が年々増加していることにともない、金融機関もより便利で安心感のあるサービスを提供し始めています。

①夫婦連生団信

ペアローンでは、ローン契約が別々のため夫と妻それぞれが団信に加入できます。しかし、従来の団信では、いずれかが亡くなった場合に、亡くなった方のローンは完済されますが、相手方のローン返済はそのまま残るという問題がありました。

しかし近年では、夫婦どちらかが亡くなった場合に、相手方のローンも合わせて完済できる「夫婦連生団信」が普及しつつあります。さらに、夫婦連生団信に疾病特約をつけた「疾病特約付連生団信」の扱いも始まっており、死亡時のみならず、がんなどの病気にも備えられるようになっています。

②返済猶予特約付ローン

まだ一部の金融機関での取り扱いとなりますが、出産・育児・介護などで、収入が減少した場合に、一時的に元金の返済を猶予できる特約を付けたローンもあります。これから出産予定のある夫婦や、小さな子どものいる世帯では検討してみるとよいでしょう。

(関連記事)

4. 返済期間35年超の超長期ローンの増加

最後に、返済年数が35年を超える超長期ローンの増加について解説します。

4-1. 35年超の住宅ローン利用者が約25%に

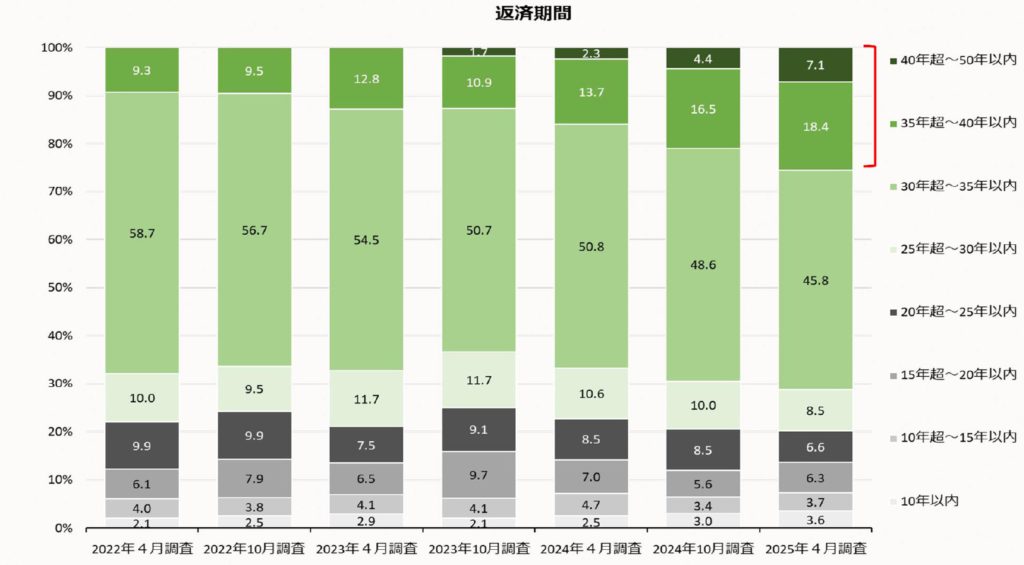

住宅金融支援機構の調査によると、返済期間が35年を超えるいわゆる「超長期ローン」の利用者が、半年前の調査から4.6ポイント増加し、25.5%となりました。一方、これまで主流だった「20年超~35年以内」の利用者は6.2ポイント減少の60.9%となり、超長期ローンの利用者が急速に増えていることがわかります。

4-2. 超長期ローンの利用者が増える背景

超長期ローンの利用者が増える背景には、言うまでもなく不動産価格の高騰があります。返済期間を長く設定することで、月々の返済額を抑えることができるからです。

また近年の不動産価格の高騰で、若い世代を中心に「さらに値上がりする前に早く買いたい」というニーズが高まっていることに加え、将来の売却も視野に入れた購入が増えていることも背景にあります。つまり、都心部など資産性の高い物件を長期ローンで購入し、値上がりしたら売却して住み替えるといった、今までにない住まいの買い方が増え始めているのです。こうしたニーズの高まりを受け、金融機関も超長期ローンへの取り組みを積極化しています。

4-3. 超長期ローンの返済シミュレーション

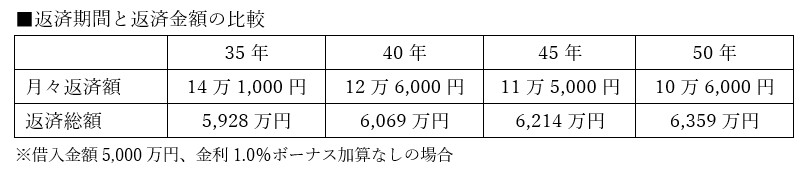

実際に返済期間を伸ばすことで返済額にはどのような差が生じるのでしょうか。

借入金額5,000万円の場合で見てみましょう。

このように、返済期間を伸ばすことで月々の返済額を家賃並みに抑えることができます。 また、返済期間を延ばすことでうまれた「ゆとり資金」の一部をiDeCoやNISAなどで資産運用をして、繰上げ返済や老後資金に充てるなどの活用もできます。さらに、返済期間が長い分、団信(死亡保障等)も長くつけられるというメリットもあります。

住宅ローンの新潮流いかがでしたでしょうか?

ここまで解説してきたように、従来の住宅ローンは「金利の低さ」だけを基準に選ばれてきましたが、これからのローン選びは「金利」はもちろん、「団信による保障」、そして、働き方を含めた「ライフスタイル」で判断する時代になってきました。

また、金利は長期・短期ともに上昇傾向にあります。今後、住宅ローン金利も上昇が見込まれる中で、より慎重なローン選びが求められます。住宅取得に関する補助金や金利優遇、住宅ローン控除などの税制優遇も考慮しながら、自分に合ったローン選びを進めていきましょう。 住宅情報館では、ファイナンシャルプランナーなどの専門スタッフがお客様の住宅ローン選びをサポートします。お気軽にお近くの店舗までお問い合わせください。