住まいを「買うか」「借りるか」、古くからあるテーマですが、いまだ答えのないテーマでもあります。しかし、近年のインフレで家賃や住宅価格の上昇が続く中、これまでとは少し違った切り口でこの問題を考えてみたいと思います。

(目次:3-4「買うか」「借りるか」は資産が値上がりするかどうかがポイントだけでも為になる情報だと思いますので是非ご覧ください。)

目次

1. 賃貸マンションの家賃が上昇中

「買うか」「借りるか」を考えていく上で、まず知っておきたいのが家賃の上昇と若年層の持ち家率の上昇です。

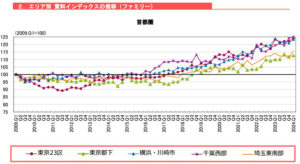

1-1. 首都圏の賃貸マンション賃料は4~9%の上昇

アットホーム社の「マンション賃料インデックス」によれば、2024年1~3月のマンション賃料(ファミリータイプ)は、2年前と比べて23区が5.61%、東京都下が9.01%、埼玉県東南部で7.79%など、首都圏全体で4~9%も上昇しています。

※出典:アットホーム社「マンション賃料インデックス」

1-2. 20代の持ち家率が過去最高に

また、2024年3月22日の日経新聞の記事によれば、2023年、20代以下の持ち家率が過去最高の35.2%となり7年連続で3割を超え、およそ3世帯に1世帯が持ち家という結果になりました。「高い買い物をしない」「所有にこだわらない」と言われる若者世代も住宅に関しては別のようで、20代で持ち家を持つことは珍しくなくなっているようです。

※出典:総務省「家計調査」(世帯主の年齢・2人以上の世帯が対象)

背景には、若い世代は共働きが多く収入の伸び率が高いことが挙げられます。また、住宅を資産形成の一環と見る傾向が強く、近年の中古物件の値上がりを背景に、将来の売却や住み替えを視野に入れて購入する層も増えているようです。

1-3. 今、改めて「買うか」「借りるか」を考え直す時

このように、都市部の家賃が上昇する中で、ひと昔前までの「若い時は賃貸で頭金を貯めて、30~40代で住宅購入」という常識は崩れつつあります。

日本がデフレからインフレに転換しつつある今、改めて「買うか」「借りるか」を考え直してみる時ではないでしょうか。

今回は、住宅購入における「資産形成」という側面も加味しながら、この問題を考えてみたいと思います。

2. 「買うか」「借りるか」を考える上での2つの観点

まずは、買うか借りるかを考える上で「支出」と「資産」という、2つの観点を知っておきましょう。

2-1. 支出としての観点

「支出」とは、家計から出ていくお金のことです。月々の家賃もローン返済も同じ「住宅支出」ですが、単純にこれを比較してどちらがトクかを考えてもなかなか答えは出ません。

なぜなら、実際には賃貸でも持ち家でも生涯の支出額にはそれほど差が出ないからです。

また、家賃や金利などの条件を少し変えただけで結果が大きく変わってしまうのも理由のひとつです。

2-2. 資産としての観点

しかし、そこに「資産」という観点を加えてみると、生涯にわたって支出するお金が「家賃」なのか「ローン返済」なのかで、大きく意味合いが変わってきます。まず、家賃としての支出は、大家さんの所有物(資産)である不動産を借りる対価ですから、何年支払っても自分の資産は増えません。つまり支出のすべてがコストとなります。

一方ローン返済は、自分の所有物(資産)に対する支出ですから、返済の元金は資産を取得するための対価であり、利息だけがコストとなります。

言い換えれば、家賃としての支出は、手元にある現金をコストとして払い続ける行為、ローン返済としての支出は、「現金」という資産を、「不動産」という資産に変える行為と言えます。

2-3. インフレ時代には「住まい=資産」という観点を持つことが重要

したがって、住まいを「買うか」「借りるか」を考える場合には、一定期間の支出額に加え、その期間が経過した時点での資産額を考慮しないと正しい答えは出せません。例えば、賃貸であれば支払った家賃の総額。持ち家であればローン返済額と購入した住まいの資産価値などを比較して、初めて「買うか」「借りるか」の判断ができるわけです。

近年、都市部の不動産は値上がりが続いています。仮に5,000万円で購入した住宅が10年後に6,000万円になれば、資産が10年で1,000万円増えたことになります。一見、夢のような話にも感じますが、近年の値上がりにより、新築時を上回る価格で取引されている中古物件は山ほどあります。

インフレの時代には、支出だけでなく、資産の増減にも着目しながら「買うか」「借りるか」を検討する必要があるのです。

3. 資産という観点を考慮した「買うか」「借りるか」シミュレーション

それではいよいよ、資産という観点を加えたシミュレーションをしてみましょう。

ここでは、10年前に東京都でマンションを購入した場合と、賃貸に住み続けていた場合で、支出と資産はどう変化しているのかを比較してみます。

3-1. 東京都のマンション価格は10年で約84%上昇

比較の前提となる条件は以下の通りです。(ここでは購入にかかる諸費用、税金等は考慮しません)

| 賃貸 | 家賃 月12万円(更新料 2年ごとに1ヶ月分) |

| 持ち家 | 価格 5,000万円(ローン借入額5,000万円・金利0.5%・35年返済) |

国土交通省が公表している不動産価格指数(東京都・マンション)によれば、2014年1月の指数は108.4、2024年1月の指数は199.0なので、マンション価格は10年で約84%上昇しています。しかし、ここでは経年による減価等を考慮し上昇率を60%とします。

3-2. 10年間の支出の比較

まずは「支出」の観点から、10年間の総支出を比較してみます。

| 賃貸 | (家賃)月12万円×120回 +(更新料)12万円×5回 = 1,500万円 |

| 持ち家 | (返済)月13万円×120回 = 1,560万円 |

※1万円未満四捨五入

このように、手元から出ていく支出額だけで見るとその差は60万円。

賃貸も持ち家もほとんど同じです。これでは「借りる」「買う」どちらがいいのか、なかなか判断がつきません。

3-3. 10年経過後の資産の比較

次に10年間の支出と10年経過時の資産と負債がどう変化したかを比較してみましょう。

| (A)資産 | (B)支出・負債 | 正味の資産(A-B) | |

| 賃貸 | – | 家賃総額 1,500万円 | -1,500万円 |

| 持ち家 |

不動産 5,000万円 含み益 3,000万円 |

返済総額 1,560万円 ローン残債 3,660万円 |

+2,780万円 |

前述の通り、賃貸の場合は資産になるものがないので、10年間支出した家賃と更新料の全額がコストとなり、正味の資産額は-1,500万円となります。一方、持ち家のケースでは、もともとのマンション価格5,000万円に10年間の値上がり分(含み益)3,000万円が加算され、資産は8,000万円となります。

また、支出・負債は10年間のローン返済額1,560万円と、この時点でのローン残高3,660万円を合わせた5,220万円となり、資産(8,000万円)から負債(5,220万円)を引いた正味の資産額は+2,780万円となります。

このように、手元から出ていくお金(支出額)はほとんど同じでも、10年後の資産額を加味すると、マンションを購入した方が約4,300万円も有利であることがわかります。

3-4. 「買うか」「借りるか」は資産が値上がりするかどうかがポイント

上記のシミュレーションからもわかる通り、「買うか」「借りるか」を検討する上での大きなポイントは、購入した住まいが値上がりするかどうかです。この例では、60%の値上がりで3,000万円の含み益が出たと想定しましたが、仮に5,000万円のまま(含み益ゼロ)だったとしても、資産(5,000万円)から負債(5,220万円)を引いた正味の資産額は-220万円となり、賃貸よりもはるかに有利です。

ちなみに、5,000万円で購入したマンションが、10年間で3,720万円に値下がり(約26%ダウン)すると、賃貸と持ち家がほぼイコールになります。なお、賃貸の家賃は10年間変わらないものとして計算しましたが、前述の通り、首都圏の家賃はここ10年で4~9%も上昇しています。家賃が上がれば、支出額が増える分、持ち家の優位性が高まることになります。

ここまで、資産を含めた賃貸と持ち家の比較を見てきましたが、要点をまとめると、以下のようになります。

①購入した物件の値上がりが見込めるなら、持ち家の方が有利

②購入した物件の価格が横ばいだったとしても、持ち家の方が有利

③購入した物件の価格が約26%ダウンすると持ち家と賃貸がほぼイコール

④家賃が上昇すると賃貸の支出が増えるので、持ち家の優位性が高まる

現在、日本は長いデフレからインフレへの転換点にあり、不動産価格はしばらく上昇が続くと予想されます。つまり、早く買えば買うほど値上がり益が期待でき、将来の資産形成にもつながるわけです。

冒頭にお伝えした、20代の持ち家率が伸び続けている背景には、デフレからインフレへという時代の変化と、コスパにシビアな若者世代ならではの合理的な計算があるのかもしれません。

4. 値上がりする住まいを選ぶための3つのポイント

ここまで見てきた通り、住まいを「買うか」「借りるか」という問題は、不動産価格が今後上昇していくのかどうかに大きく影響を受けます。では、値上がりが見込める物件を選ぶためのポイントとは何なのでしょうか

4-1. エリア・立地

まず重要なのが、エリアと立地です。不動産の価値の大半はこれで決まるといっても過言ではありません。具体的には、都心部へのアクセスのよいエリアを選ぶこと。一般的に通勤圏と言われるのは都心部から1時間以内のエリアです。中でも複数路線が乗り入れるターミナル駅や、特急停車駅などは駅周辺の商業施設なども充実しており、ファミリー層に人気の高いエリアです。その中でも、駅近や環境のよい住宅地などは価格が下がりにくく、将来の値上がりを期待しやすいと言えるでしょう。

4-2. 建物の基本性能

近年、建物の性能(耐震性や省エネ性など)が飛躍的に高まっています。政府も世界的な脱炭素の流れや、エネルギー価格の高騰により、住宅の省エネ強化を急速に推し進めています。2025年からは、現行の省エネ基準に満たない住宅は建てられなくなりますので、性能の低い建物は、今後価値が下がっていく可能性があります。

また東日本大震災を機に、住宅の耐震性を重視する傾向も高まっていますので、できるだけ耐震性能の高い住まいを選ぶようにしましょう。

4-3. 街の将来性

エリアや立地とも関連しますが、街が今後発展していくのか、廃れていくのかも重要な要素です。わかりやすい指標としては、若い世代の人口がコンスタントに増加しているかどうかです。逆に若者が流出している街はいずれ高齢化し廃れてしまいます。

それを左右するのが自治体の政策です。例えば新しい路線の乗り入れや新駅の開業、駅前の再開発や区画整理による宅地開発、新たな産業や企業の誘致など、自治体が人口や税収を増やすために積極的に取り組んでいるかどうかは、街の将来性に大きな影響があります。

人口・世帯数などの推移、住民の平均年齢や年齢構成、子育て支援などの行政サービス、自治体の財政状況などをチェックしておきましょう。

(関連記事)住まいの資産価値とは?資産価値の下がりにくい家を買うためのポイント

今改めて考える「買うか」「借りるか」問題。いかがでしたでしょうか?

繰り返しになりますが、日本はデフレからインフレへ転換しようとしています。そして、家賃や不動産価格の上昇が続けば、将来の資産形成も視野に入れた住宅購入の機会が広がります。もちろん、住まいの購入は損得だけで決めるものではありませんが、改めて購入を検討するよいタイミングであることは確かです。

最新の相場情報、住宅ローンのご相談などは、お近くの住宅情報館までお気軽にお問合わせください。

.png)